افضل استثمار للمال: العقار، أم الذهب، أم البنوك، أم سوق الأسهم؟

سباقٌ نحو الأمان المالي!

محتوى المقال

- في مهب الرياح الاقتصادية.. رحلة البحث عن افضل استثمار للمال

- الاستثمار العقاري: كنز لا يفقد بريقه

- الذهب: المعدن الخالد وملاذ الأمان في زمن الأزمات

- الاستثمار في البنوك: أمانٌ مالي بفوائد محدودة

- سوق الأسهم: مضمار الربح والمخاطرة

- مقارنة مختصرة لأهم و افضل استثمار للمال: أفق العوائد والمخاطر

- ما هو افضل استثمار للمال مناسب لي؟ لا تضع البيض في سلة واحدة!

في مهب الرياح الاقتصادية.. رحلة البحث عن افضل استثمار للمال

في خضم الرأسمالية التي اجتاحت كل دول العالم، والأزمات الاقتصادية المتعاقبة التي رفعت دولًا ونزلت بدولٍ أخرى في قاع الأزمات، لم يبقَ للفرد منا سوى الترقب والخوف على حافظة أمواله والبحث عن افضل استثمار للمال، أو حرصه على الاستثمار الآمن البعيد عن التضارب، والأقل خطرًا وخسارة. ومع تداخل الرغبة في الاستقرار المالي مع الشغف بمضاعفة الثروات، يقف الفردُ أمام اختيارات لا نهاية لها، كل منها يعده بأفق مختلف من الأمان والعوائد. ومع خفوت بريق بعض الاستثمارات، يبقى العقار، والذهب، والبنوك، وسوق الأسهم حاضرين كلٌ بطابعه، ومميزاته، ومخاطره. والآن، ليس غريبًا على المواطن الطبيعي أن يراقب بكل حرص الأسهم والأرقام والجداول البيانية التي تراقب السوق، وتحلل المكسب والخسارة، ويتساءل في نفسه؛ أيهم أضمن لي؟ الذهب، أم العقار، أم البنوك، أم سوق الأسهم؟

الاستثمار العقاري: كنز لا يفقد بريقه

إذا امتلكت في حافظتك المالية رأس مالٍ ضخمًا، فإن العقارَ افضل استثمار للمال ضمن الخيارات الاستثمارية الأمثل لك -باعتباره يحتاج إلى ضخ مالي كبير للشروع فيه- إذ يعتبر بمثابة العمود الفقري للأمان المالي طويل الأمد، وكنزًا لا يضيع مع الزمن. فبينما تتقلب الأسواق يبقى الاستثمار العقاري مرتكزًا ثابتًا ونموذج لـ افضل استثمار حاليا، يشبه الجبال التي تعبر العصور دون أن تفقد هيبتها وقيمتها. سواء تعلق الأمر بشراء أرض أو بناء، أو الاستثمار في العقارات التجارية والسكنية، فإن الأصول العقارية تظل واحدة من الأصول الملموسة القليلة التي يمكن الاعتماد عليها كمصدر للأمان والثروة.

ما يجعل العقارات افضل استثمار للمال هو أنها تجمع بين الندرة والاستمرارية؛ باعتبار أن مساحات الأراضي محدودة مهما طالها العمران وزحفت فيها المباني، والطلب على المنازل والمكاتب لا ينضب، خاصةً مع تزايد الكثافة السكانية وزيادة متطلبات الراحة والحياة العصرية. في المدن الكبرى، مثل القاهرة الجديدة التي تقدم شقق للبيع في القاهرة الجديدة يصبح امتلاك شقة أو مكتب ضمن المواقع الاستراتيجية حلمًا لا يتلاشى، وسلعةً تزداد قيمتها مع مرور الزمن.

تعرف على متوسط أسعار العقارات في القاهرة الكبرى!

قوة العقار أمام التضخم وتآكل العملة

العقار يقع ضمن افضل استثمار للمال، والتي يحميها ثبات قيمتها عبر الزمن، ويتأثر بشكل إيجابي بالتضخم، مما يجعله محصنًا أمام تآكل العملات. التضخم في جوهره، يقلل من قيمة العملة ويزيد من تكلفة السلع والخدمات، مما يعني أن المدخرات النقدية تفقد قيمتها الفعلية بمرور الوقت. لكن العقار بطريقة ما يتجاوز هذه المعضلة؛ حيث ترتفع تكلفة البناء، وكذلك الأجور والمواد، ومن ثَمّ يرتفع سعر بيع العقارات وتأجيرها. هذا يعني أن العقار يحقق نموًا في قيمته الحقيقية، وبدلًا من أن يتأثر سلبًا، يتأقلم مع التضخم ويُزيد في قيمته، مما يجعله أفضل استثمار في الوقت الحالي وأكثرهم أمانًا وذكاءً.

عوائد سنوية: بين الإيجارات وارتفاع القيمة

من فينا لم يفكّر في تأجير الوحدة السكنية التي يمتلكها؟ ومن فينا لم يفكّر في الشراء لأجل التأجير فقط؟ نعم لا شك أن العائد من الإيجار أحد العوامل الأكثر جاذبية في الاستثمار العقاري. ففي العقارات السكنية أو التجارية، يمكن للمستثمرين تأمين دخل ثابت شهري أو سنوي من الإيجارات. هذا النوع من العوائد يُعتبر ميزة استثمارية قوية، حيث يضمن للمستثمر تدفقات نقدية مستقرة، مما يساعد على تغطية تكاليف الملكية مثل الصيانة، الضرائب، الفوائد البنكية، ويوفر أرباحًا إضافية. لذا يمكننا اعتبار العقار استثمارًا مزدوجًا؛ الإيجار الذي يُدر دخلًا منتظمًا، بالإضافة إلى زيادة قيمة العقار مع مرور الوقت، ما يجعله أفضل استثمار في الوقت الحالي.

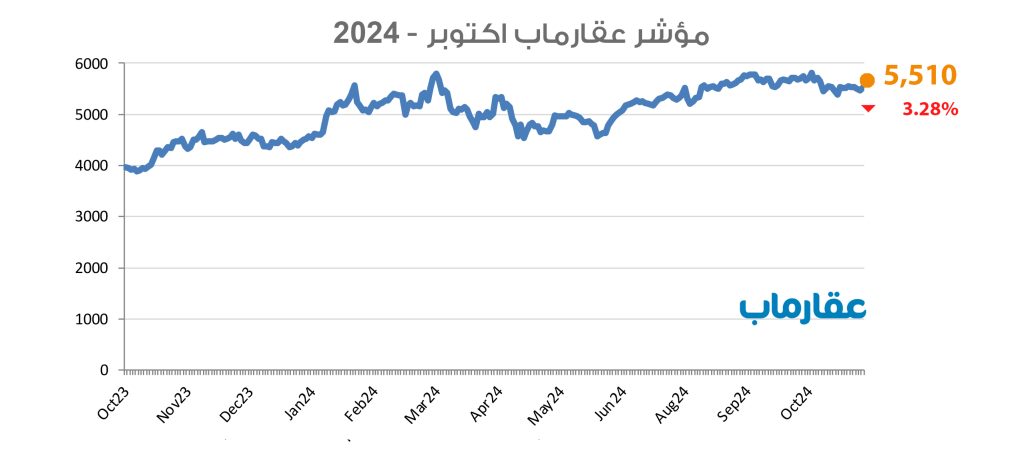

مؤشر عقارماب مصر هو أداة يمكن استخدامها لتقييم الوضع العام للقطاع العقاري المصري

اضغط على الصورة للوصول إليه

تحديات ومخاطر السوق العقاري

رغم الجاذبية الكبيرة التي يتمتع بها الاستثمار العقاري من حيث العوائد المستقرة والربح الكبير على المدى الطويل، إلا أن مثل هذا النوع من الاستثمار لا يخلو من التحديات والمخاطر التي قد تؤثر على عوائد المستثمرين وتُعرضهم لخسائر كبيرة إذا لم تتم إدارة هذه المخاطر بحذر ودقة. وهذه التحديات ترتبط بالاقتصاد العام للدولة، وتتوالى بالصدمات على رأس المستثمر إذا لم ينتبه لها أو يدرس المخاطر جيدًا لتلافيها، مثل الركود المالي وتغيرات أسعار الفائدة، والقوانين والتشريعات الجديدة الخاصة بالبناء، وأيضًا ارتفاع أسعار الخامات والتشطيبات والإصلاحات وغيرها.

اعرف أكثر عن.. عيوب ومميزات الاستثمار العقاري

الذهب: المعدن الخالد وملاذ الأمان في زمن الأزمات

الذهب ليس مجرد معدن ثمين، بل هو جزء من تاريخ البشرية. استخدمه المصريون القدماء في صناعة الحُلي، وتقدسه العديد من الثقافات مثل الفراعنة باعتباره رمزًا للخلود. في العصر الحديث، أصبح الذهب أكثر من مجرد سلعة تزيّن الأعناق؛ بل تحول إلى أداة مالية تحمي المال من تقلبات العملة بل واحد من افضل استثمار للمال. ومنذ أن بدأ البشر في استخدام الذهب كوسيلة لتخزين القيمة، فإنه استطاع أن يحافظ على قيمته مع مرور الزمن. وعلى الرغم من تقلبات الأسواق المالية وظهور العملات الرقمية والمعادن الأخرى، إلا أن الذهب يبقى أداة ثابتة لا يمكن للمستثمرين أن يتجاهلوها، خصوصًا في أوقات الأزمات.

لا يشترط أن تكون ثريًا أو حافظتك المالية تتجاوز المليون لتبدأ الاستثمار في الذهب، بل يكفيك أن تشتري جرامًا أو بضع جرامات لتحفظهم في سنوات لترتفع قيمتهم. وبنظرة دقيقة إلى سوق الذهب، نلاحظ أنه يعد من بين أندر السلع التي لا تتأثر سلبًا بشكل كبير بالأزمات المالية أو السياسية، ولهذا يلقب بـ “الملاذ الآمن” أو الاستثمار الآمن أو افضل استثمار حاليا. إن طبيعة الذهب كسلعة محدودة تضمن له بقاء القيمة وتدفق الطلب عليه، خاصة في فترات عدم اليقين الاقتصادي.

أداء الذهب أمام الأزمات الاقتصادية

يتميز الذهب بقدرته على امتصاص صدمات الأسواق، إذ تتجه أسعاره غالبًا للارتفاع في أوقات عدم الاستقرار الاقتصادي. فعند تعرض الأسواق لهزات مالية أو تضخم مفرط، يتزايد الطلب على الذهب باعتباره أصلًا ثابتًا ومستقرًا، فالمستثمرون غالبًا ما يبيعون الأصول عالية المخاطر ويتجهون لشراء الذهب كوسيلة للحفاظ على قيمة ثرواتهم.

على سبيل المثال: مع انتشار جائحة كورونا في عام 2020 وما صاحبها من تباطؤ اقتصادي عالمي وتوقّف لحركة السوق، لجأ العديد من المستثمرين إلى الذهب كوسيلة لحماية أموالهم. وصلت أسعار الذهب حينها إلى مستويات قياسية جديدة، حيث بلغت حوالي 1,900 دولار للأونصة في أغسطس 2020. والمثير للاهتمام أن سهر الأونصة حاليًا وصل إلى 2,699 دولار، وهو ارتفاع في القيمة بالغ القوة، ودليل على القوة الاستثمارية للذهب. باختصار شديد، تذكر سعر جرام الذهب من ثلاث سنوات فقط، وقارنه بالسعر الحالي للجرام، وستدرك حقًا مقدار التغير في القيمة.

حدد المنطقة والمساحة والتشطيب.. واعرف سعر شقتك!

كيف يحافظ الذهب على قوته الشرائية؟

كما اتفقنا أن الذهب مخزن آمنٌ للثروة، وسواء في الأزمات أو في أوقات الاستقرار، يبقى الذهب محتفظًا بقيمته الشرائية، وقد أثبت في عديد من الأزمات العالمية كونه الخيار الأول لحفظ الثروة. يرتبط الذهب بقيمته العالمية، ويتأثر بالعرض والطلب وعوامل الاقتصاد الدولي. على سبيل المثال، في فترات ضعف الدولار الأمريكي، يميل الذهب إلى الارتفاع، مما يجعله ملاذًا للأفراد والمؤسسات الراغبة في الحفاظ على القوة الشرائية. ومن أبرز أسباب الحفاظ على قوة الذهب الشرائية:

ندرة الذهب ومحدودية المعروض

باعتبار أن الذهب مورد طبيعي محدود، يُنتج منه كميات قليلة سنويًا، وتتطلب عمليات استخراجه وتصنيعه تكاليف عالية. كما أن الكميات المخزونة حول العالم ليست قابلة للزيادة بشكل سريع، مما يضمن الحفاظ على قيمته بمرور الوقت. وبالتالي، تبقى قيمة الذهب محكومة بالعرض والطلب، دون تأثر كبير بمعدلات التضخم المعتادة.

كيفية إيجار محلات تحت الكوبري وبداية مشروع مربح بجمهور واسع

سفرية العيد 2025.. استمتع بالعيد الصغير وسط أجواء الربيع

تصدير العقار في مصر.. هل تصبح العقارات “قناة السويس الجديدة” للاقتصاد المصري؟

سكن مشترك في القاهرة.. مزايا وعيوب

نقاط الضعف في الاستثمار بالذهب

الذهب لا يُدر دخلًا مستمرًا مثل بعض الاستثمارات الأخرى، كالعقارات التي تتيح عوائد دورية من خلال الإيجار أو الأسهم التي توفر توزيعات أرباح. ولذلك، قد يكون الذهب غير مناسب للمستثمرين الذين يبحثون عن عوائد منتظمة ومتكررة، حيث يعتمد العائد من الاستثمار في الذهب على ارتفاع قيمته فقط، وليس على دخل متجدد.

اعرف أكثر عن أسعار العقارات في الشيخ زايد!

الاستثمار في البنوك: أمانٌ مالي بفوائد محدودة

يعتبر الاستثمار في البنوك من الخيارات التي يفضلها الكثيرون لضمان استقرار أموالهم والتمتع بدرجة عالية من الأمان والبحث عن افضل استثمار للمال. توفر البنوك العديد من المنتجات الاستثمارية، مثل حسابات التوفير، والشهادات الادخارية، والودائع الثابتة، والتي تتيح للمستثمرين عوائد مالية ثابتة ومنتظمة، ولكن غالبًا ما تكون هذه العوائد محدودة مقارنة بالاستثمارات الأخرى.

درجة الأمان المرتفعة

تتميز الاستثمارات البنكية بدرجة عالية من الأمان، حيث تخضع البنوك لرقابة مشددة من الجهات الحكومية، ما يضمن للمستثمرين حماية لأموالهم. إضافة إلى ذلك، تتمتع معظم البنوك بالتأمين الحكومي الذي يحمي الودائع حتى حد معين، مما يجعلها الخيار الأمثل للأفراد الذين يبحثون عن استثمار آمن لا يواجه مخاطر عالية.

عوائد ثابتة ومحدودة

يوفر الاستثمار في البنوك عوائد مالية ثابتة على شكل فوائد أو أرباح. وفي أغلب الأحيان، تتراوح هذه العوائد بين نسب محددة منخفضة مقارنة بالاستثمارات الأخرى ذات المخاطر المرتفعة، مثل الأسهم أو العقارات. فبالرغم من أمان البنوك، إلا أن محدودية العائد يجعلها غير مناسبة للمستثمرين الباحثين عن نمو سريع لأموالهم.

استثمار البنوك: راحةٌ للبال أم خسارةٌ للفرص؟

تعتبر البنوك ملاذًا آمنًا من الناحية المالية، لكن بعض المستثمرين يرون فيها خسارة للفرص، حيث تظل العوائد محدودة، وتفقد الودائع جاذبيتها في ظل تزايد التضخم أو ارتفاع العوائد من الاستثمارات البديلة.

سوق الأسهم: مضمار الربح والمخاطرة

سوق الأسهم هو المكان الذي يلتقي فيه المستثمرون لبيع وشراء حصصهم في الشركات المختلفة. ويعتبر من أكثر وسائل الاستثمار شهرة وواحد من ضمن طرق افضل استثمار للمال، حيث يوفر إمكانيات عالية للربح، لكنه يحمل أيضًا نسبة كبيرة من المخاطرة. يتأثر سوق الأسهم بعوامل متعددة تشمل الاقتصاد العام، وأداء الشركات، والسياسات الحكومية، والأوضاع الجيوسياسية. ولهذا يعتبر من الاستثمارات التي تتطلب قدرًا من الوعي المالي والفهم العميق لآليات السوق قبل الدخول فيه.

سوق الأسهم مرآةٌ للاقتصاد، حيث تعكس حركة أسهم الشركات أداء القطاعات الاقتصادية المختلفة. فعندما ينمو الاقتصاد، يزداد عادة أداء الأسهم، والعكس صحيح. كما يعتبر مصدر تمويل رئيسي للشركات، حيث يتيح لها جمع رؤوس الأموال اللازمة لتوسيع أعمالها والاستثمار في مشاريع جديدة، مما يسهم في دفع عجلة الاقتصاد.

عوامل النجاح في سوق الأسهم، كيف يكون افضل استثمار للمال؟

هناك طريقتان أساسيتان للربح من سوق الأسهم:

- ارتفاع سعر السهم: عندما يرتفع سعر السهم عن السعر الذي اشتراه المستثمر، يمكنه بيعه محققًا ربحًا. هذا النوع من الربح يعتمد على توقيت شراء وبيع الأسهم.

- الأرباح الموزعة: تقوم بعض الشركات بتوزيع جزء من أرباحها على المساهمين، وتكون هذه العوائد ثابتة، بغض النظر عن تغيرات سعر السهم. يُعد هذا النوع من الأرباح محفزًا للمستثمرين في الشركات الكبرى والمستقرة.

اعرف أكثر عن شقق للبيع في العاصمة الإدارية!

مخاطر سوق الأسهم .. ترقّبُ الاحتمالات!

تتأرجح فرص الاستثمار في سوق الأسهم بين مكاسب كبيرة محتملة ومخاطر تستوجب الحذر. فهو افضل استثمار حاليا يجذب ذوي الروح الريادية الذين يبحثون عن الفرص العالية العوائد، لكن لا بد من معرفة جيدة بالسوق وبأداء الشركات وتفاصيل التحليل لضمان الاستفادة الأمثل. فمع التخطيط السليم والتحليل الذكي، يمكن لسوق الأسهم أن يكون وسيلة فعالة لبناء الثروة وتحقيق عوائد مميزة على المدى الطويل.

مقارنة مختصرة لأهم و افضل استثمار للمال: أفق العوائد والمخاطر

الاستثمار العقاري:

العقار خيارٌ ثابتٌ طويل الأجل يميل إلى زيادة قيمته بمرور الوقت، ويوفر عوائد إضافية من الإيجارات. ومع ذلك، يتميز العقار بانخفاض السيولة وصعوبة البيع السريع، مما يجعله ملائمًا للمستثمرين الباحثين عن الأمان النسبي وعوائد مستقرة.

الذهب:

يبقى الذهب ملاذًا آمنًا، ويحتفظ بقيمته الشرائية خاصة في أوقات الأزمات الاقتصادية. يتميز الذهب بتقلبات منخفضة مقارنةً بالأسهم، ولكنه لا يوفر دخلًا ثابتًا. لذلك، هو خيار مناسب لمن يبحثون عن حماية ثرواتهم من التضخم.

الاستثمار البنكي:

توفر البنوك استثمارات آمنة بعوائد ثابتة منخفضة من خلال الودائع وشهادات الادخار. تُعد مخاطره ضئيلة بفضل ضمان رأس المال، ولكنها قد تواجه تأثيرات التضخم الذي يقلل من قيمة العوائد على المدى الطويل، مما يجعله مناسبًا لمن يفضلون الأمان على الربح العالي.

الأسهم:

تقدم الأسهم فرص نمو عالية على المدى الطويل، لكنها تحمل تقلبات يومية كبيرة مما يزيد من المخاطر. يفضلها المستثمرون الذين يقبلون بتحمل المخاطر سعيًا لتحقيق أرباح سريعة وكبيرة، وهي مناسبة لمن يبحثون عن نمو رأس المال بمرونة وسرعة أكبر.

ما هو افضل استثمار للمال مناسب لي؟ لا تضع البيض في سلة واحدة!

يبقى اختيار الاستثمار المناسب مسألة تعتمد على أهدافك. فإذا سعيت لتحقيق الأمان المالي قد تلجأ إلى البنوك والذهب، بينما إذا رغبت في تحقيق عوائد مرتفعة فقد تبحث في أسواق الأسهم والعقارات. الأفضل لك أن تنوع الخيارات، وتعدد محافظك الاستثمارية، ولا تضع البيض في سلةٍ واحدة كما يُقال، حيث يتلاقى الأمان والمخاطرة ليشكلا معًا الطريق نحو مستقبل مالي واعد وآمن.